FISCALITÉ D’ENTREPRISE

- LA FISCALITÉ ET LE DÉMARRAGE DE VOTRE PROJET

- IMPÔT SUR LES SOCIÉTÉS

- IMPÔT SUR LE REVENU

- TAXE SUR LA VALEUR AJOUTÉE

- TAXES LOCALES (TP ET TSC)

- DROITS D’ENREGISTREMENT ET DE TIMBRE

- TEXTES DE LOI RÉGISSANT LA FISCALITÉ D’ENTREPRISE

LA FISCALITÉ ET LE DÉMARRAGE DE VOTRE PROJET

RÉGIME D’IMPOSITION

Vous avez choisi le statut juridique de votre entreprise?

Compte tenu de ce statut, il est important pour vous de déterminer le régime

d’imposition de vos revenus et bénéfices.

EXONÉRATIONS

Impôt sur les sociétés

• Exonération des entreprises exportatrices pendant les 5 premières années d'activité.

• Exonération de la CM (Cotisation Minimale) pendant les 36 premiers mois d'activité.

Taxe sur la valeur ajoutée

• Exonération de la TVA sur les biens d'investissement durant les 36 mois à compter du début d'activité.

• Exonération de la TVA à l'importation des biens d'équipement pour la réalisation d'un projet d'investissement dans le cadre

d'une convention avec l'Etat.

• Exonération de l’auto-entrepreneur.

Taxe professionnelle

Exonération pendant les cinq (5) premières années à compter de l’année de début de l’activité.

Impôt sur le revenu

Exonération du salairebmensuel brut plafonné à 10 000 DH pour une durée de 24 mois à partir de la date du recrutement des salariés dans la limite de

5 salariés.*

* Le salarié doit être recruté dans le cadre d’un contrat à durée indéterminée (CDI).

DÉCLARATION A ETABLIR

Pendant la période de création, vous serez amenés à souscrire aux formalités déclaratives selon le statut juridique retenu.

IS/IR

Inscription auprès du service des impôts auquel votre société est affiliée

TVA

Inscription auprès du service des impôts auquel votre société est affiliée.

TP

Inscription au rôle de la taxe professionnelle,et ce dans les 30 jours qui suivent le début de votre activité.

Rappel: L’auto-entrepreneur est exonéré de la TVA.

IMPOT SUR LES SOCIÉTÉS

LES PERSONNES CONCERNÉES

L’IS s’applique aux bénéfices réalisés par les entreprises passibles de l’IS par obligation et aux bénéfices des sociétés ayant opté pour l’IS.

Imposition obligatoire :

• Société Anonyme

• Société à Responsabilité Limitée

• Société en commandite par action

• Autres personnes morales (clubs, associations, groupements) exerçant une activité à but lucratif.

Imposition par option :

• Les sociétés de personnes: Les sociétés en nom collectif (SNC),les sociétés en commandite simple (SCS) et les sociétés en participation (SP) ne comprenant que des personnes physiques.

CALCUL DE L’IS

IS calculé = Résultat fiscal * Taux

1- Résultat fiscal

RF = Résultat comptable + Réintégrations – Déductions

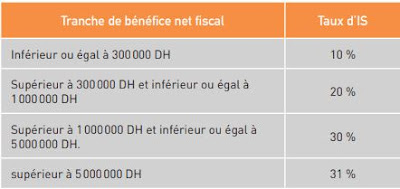

2- Taux

Taux particuliers

• 17,5 % pour les activités à l’export après la période d’exonération de 5 ans.

• 37 % pour les établissements de crédit et organismes assimilés.

COTISATION MINIMALE

Il s’agit du minimum d’imposition que vous êtes tenus de verser

CM = (Chiffre d’affaires + Autres produits d’exploitation + Produits financiers + Subventions et dons reçus) * Taux

Taux

- 0,25 % Pour les opérations effectuées par des sociétés commerciales au titre des ventes portant sur les produits pétroliers, le beurre, le gaz, l’huile, la farine, l’électricité, l’eau

- 0,5 % Pour les autres cas

Le montant de la CM ne peut être inférieur à 3000 DH.

Impôt dû = Maximum (IS calculé; Cm)

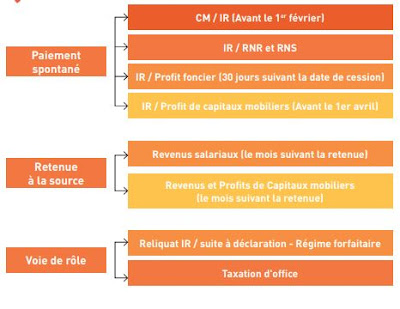

PAIEMENT DE L’IMPÔT

4 acomptes provisionnels dont chacun est égal à 25 % du montant de l’impôt dû au titre de l’année précédente à verser avant l’expiration de chaque trimestre.

Si l’impôt dû = Minimum de la CM (3000 DH) versement avant l’expiration du 3e mois suivant la date d’ouverture de l’exercice comptable en cours.

DÉCLARATION À ÉTABLIR

Une déclaration du résultat fiscal suivant le modèle de l’administration fiscale doit être établie dans les 3 mois qui suivent la date de clôture de chaque exercice

comptable.

Les annexes de cette déclaration sont:

• Les états de synthèses prévus par la législation et la réglementation comptables;

• Les états prévus par les plans comptables spécifiques à certains secteurs d’activités ;

• La déclaration des rémunérations versées à des tiers ;

• La déclaration des rémunérations versées à des personnes non résidentes ;

• L’état explicatif du résultat nul ou déficitaire, le cas échant.

RÉGULARISATION DE L’IMPÔT

Lorsque:

Le montant des acomptes versés l’impôt effectivement dû L’excédent est imputé sur les acomptes provisionnels dus au titre des

années suivantes et éventuellement sur l’impôt dû au titre desdites années.

Le montant des acomptes versés l’impôt effectivement dû Le reliquat est à payer avant le 31 mars de l’année suivante.

DÉCLARATION À ÉTABLIR

Une déclaration du résultat fiscal suivant le modèle de l’administration fiscaledoit être établie dans les 3 mois qui suivent la date de clôture de chaque exercice comptable.

Les annexes de cette déclaration sont:

• Les états de synthèses prévus par la législation et la réglementation comptables;

• Les états prévus par les plans comptables spécifiques à certains secteurs d’activités ;

• La déclaration des rémunérations versées à des tiers ;

• La déclaration des rémunérations versées à des personnes non résidentes ;

• L’état explicatif du résultat nul ou déficitaire, le cas échant.

GÉNÉRALISATION DE LA TÉLÉ DÉCLARATION ET DU TÉLÉPAIEMENT À PARTIR DU 1ER JANVIER 2017

Les déclarations et les paiements doivent être effectués par voie électronique.

À NOTER!

Si le règlement de vos dépenses n’est pas justifié par chèque barré non endossable,

effet de commerce, moyen magnétique de paiement, virement bancaire, procédé électronique ou par compensation, la charge ne sera admise en déduction du

résultat fiscal que dans la limite de 5000 DH, par jour et par fournisseur et ce sans que le montant mensuel de ces charges ne dépasse 50000 DH

par fournisseur.

Sanctions

Sanctions pour défaut ou retard dans les dépôts des déclarations du résultat fiscal, du chiffre d’affaires :

5 % de majoration en cas de:

Dépôt de la déclaration dans un délai n’excédant pas 30 jours de retard;

Dépôt d’une déclaration rectificative hors délai, donnant lieu au

paiement de droits complémentaires.

15 % de majoration en cas de:

Dépôt de la déclaration après le délai de 30 jours.

20 % de majoration en cas de:

D’imposition d’office pour défaut de dépôt de déclaration, déclaration

incomplète ou insuffisante.

Le minimum de majoration prévu est de 500 DH.

Sanctions applicables en cas de rectification de la base imposable:

30 % en cas de rectification de la base imposable si vous êtes un collecteur

d’impôt. (Soumis à la taxe sur la valeur ajoutée et à l’obligation de retenue à

la source);

20 % en cas de rectification de la base imposable si vous n’êtes pas collecteur

d’impôt;

100 % en cas de dissimulation ou de mauvaise foi avec un minimum de 1000 DH

en cas de dissimulation.

Sanctions pour paiement tardif de l’impôt:

5 % de pénalité si le paiement des droits dus est effectué dans un délai de

retard n’excédant pas 30 jours ;

20 % de pénalité si vous êtes un collecteur d’impôt défaillant, en cas de défaut

de versement ou de versement hors délai des droits retenus à la source;

5 % pour le premier mois de retard;

0,5 % par mois de retard ou fraction de mois supplémentaire.

Sanctions pour infraction aux dispositions relatives à la télé-déclaration et

au télépaiement:

1 % sur les droits dus ou qui auraient été dus en l’absence d’exonération avec

un minimum de 1000 DH.

IMPOT SUR LE REVENU

LES PERSONNES CONCERNÉES

L’IR s’applique à l’ensemble des produits, bénéfices et revenus des personnes physiques et certaines personnes morales par option

* Ne comprenant que des personnes physiques

SNC: Société en nom collectif

SCS: Société en commandite simple

SP: Société en participation

SF: Société de fait

SIT: Société immobilière transparente

GIE: Groupement d’intérêt économique

BASE DE L’IR

L’IR est calculé sur la base du revenu global imposable constitué par le ou les revenus d’une ou ade plusieurs catégories à l’exclusion des revenus

et profits soumis à un taux libératoire.

CALCUL DE L’IMPÔT

Le taux applicable au revenu net imposable annuel est déterminé selon un barème progressif:

Pour le calcul de l’impôt dû, il convient de:

1- Situer le revenu net imposable (Global) dans la tranche y afférente

2- appliquer le taux y afférent

3- Soustraire la somme à déduire correspondante

4- Déduire les charges de famille

COTISATION MINIMALE

6 % pour les professions d’avocat, interprète, notaire, adel, huissier de justice, architecte, métreur vérificateur, géomètre, topographe, arpenteur, ingénieur, conseil, expert en toute matière, vétérinaire, exercées par des personnes physiques soumises à l’impôt sur le revenu. Ainsi que pour les prestations fournies par les médecins, médecins-dentistes, masseurs kinésithérapeutes, orthoptistes, rthophonistes, infirmiers, herboristes, sages-femmes, exploitants de cliniques, maisons de santé

ou de traitement et exploitants de laboratoires d’analyses médicales.

DÉCLARATION À ÉTABLIR

01 La déclaration annuelle du revenu global

Régime du bénéfice forfaitaire

Avant le 1er mars de l’année suivante

Dispense de la déclaration si vous disposez uniquement de revenus

professionnels, sous réserve du respect des conditions suivantes:

• Votre bénéfice annuel est déterminé sur la base du bénéfice

minimum et le montant de l’impôt émis en principal est inférieur

ou égal à 5000 DH;

• Les éléments de calcul du bénéfice forfaitaire n’ont subi aucun

changement de nature à augmenter la base imposable initialement

retenue;

• Le bénéfice de cette dispense n’est acquis qu’en cours d’activité.

Régime du résultat net réel ou simplifié

Avant le 1er mai de l’année suivante

02 La déclaration annuelle des traitements et salaires

Avant le 1er mars de l’année suivante

GÉNÉRALISATION DE LA TÉLÉ DÉCLARATION ET DU TÉLÉPAIEMENT À PARTIR DU 1ER JANVIER 2017

Toutes les déclarations ainsi que tous les paiements doivent être effectués par procédé électronique auprès de l’Administration Fiscale.

Sanctions

Défaut ou retard dans les dépôts des déclarations du revenu global

5 % en cas de dépôt de la déclaration dans un délai de retard n’excédant pas 30 jours ou en cas de dépôt d’une déclaration rectificative hors délais ;

15 % en cas de dépôt dans un délai de retard supérieur à 30 jours ;

20 % en cas d’imposition d’office pour défaut de déclaration ou de déclaration incomplète ou insuffisante.

Une majoration de 500 DH est prévue pour toute déclaration incomplète ou insuffisante lorsque les éléments manquants ou discordants n’ont pas d’incidence sur la base de l’impôt ou sur son recouvrement et pour le minimum des majorations susmentionnées.

Déclaration du revenu comportant des omissions ou inexactitudes

500 DH de majoration.

Rectification de la base imposable

30 % pour les défaillants qui sont des collecteurs d’impôt (Si vous êtes soumis à la TVA et à l’obligation de retenue à la source);

20 % pour les autres contribuables ; 100 % en cas de mauvaise foi.

Paiement tardif de l’impôt

5 % de pénalité si le paiement des droits dus est effectué dans un délai de

retard n’excédant pas 30 jours ;

20 % de pénalité si vous êtes un collecteur d’impôt défaillant, en cas de

défaut de versement ou de versement hors délai;

5 % pour le premier mois de retard;

0,5 % par mois de retard ou fraction de mois supplémentaire.

Sanctions pour infraction aux dispositions relatives à la télé déclaration et au télépaiement

1 % sur les droits dus ou qui auraient été dus en l’absence d’exonération

avec un minimum de 1000 DH.

TAXE SUR LA VALEUR AJOUTEE

La taxe s’applique aux activités réalisées au Maroc, ayant un caractère industriel, commercial, artisanal, ou relevant de l’exercice d’une profession libérale ou d’opérations d’importation.

OPÉRATIONS CONCERNÉES

Les ventes et les livraisons effectuées par les entreprises industrielles ;

Les ventes et les livraisons en l’état de produits importés réalisées par les commerçants importateurs ;

Les ventes et les livraisons en l’état réalisées par les commerçants grossistes dont le chiffre d’affaires réalisé

au cours de l’année précédente est égal ou supérieur à

2000000 DH; Les travaux immobiliers, les opérations de lotissement et de promotion immobilière;

Les opérations de banque, de crédit et les commissions de change;

Les opérations effectuées dans le cadre de leur profession,

par toute personne physique ou morale au titre des professions d’avocat, interprète, notaire, Adel, huissier

de justice, architecte, ingénieur, topographe, dessinateur, conseil et expert en toute matière, vétérinaire.

Les opérations de livraison à soi-même de constructions.

OPÉRATIONS CONCERNÉES PAR OPTION

Les commerçants et les prestataires de services qui exportent directement les produits, en ce qui concerne leur chiffre d’affaires réalisé à l’exportation;

Les petits fabricants qui réalisent un chiffre d’affaires annuel ne dépassant pas 500000 DH.

Taux de TVA

Les différents taux de TVA sont:

7%

10 %

14 %

20 %

Régime de TVA

Encaissements

L’encaissement total ou partiel du prix des marchandises, des travaux ou des services Débit

La facturation ou l’inscription de la créance en comptabilité

Régime de TVA Calcul de la TVA due / crédit de TVA

TVA facturée – TVA récupérable – Crédit TVA antérieur

TVA facturée – TVA récupérable – Crédit TVA antérieur 0

=

TVA due

TVA facturée – TVA récupérable – Crédit TVA antérieur 0

=

Crédit de TVA

Exemple

Vous êtes un contribuable placé sous le régime de la déclaration mensuelle,

vous vendez des produits soumis au taux de 20 % et vous achetez principalement

des produits passibles de la TVA au taux de 20 %.

Au titre du mois janvier de l’année N, vous avez réalisé:

• Chiffre d’affaires : 50000 DH

• Achats de produits (HT): 30000 DH

Déclaration de janvier à déposer avant fin février de l’année N:

TVA facturée = 50000 * 20 % = 10000 DH

TVA récupérable = 30000 DH * 20 % = 6000 DH

TVA Due = 10000 DH - 6000 DH = 4000 DH

Crédit de TVA à reporter : Néant

DÉCLARATIONS À ÉTABLIR

01 Déclaration mensuelle

Si votre entreprise a réalisé au cours de l’année écoulée un chiffre d’affaires (HT) supérieur ou égal à 1000000 DH;

Pour les personnes n’ayant pas d’établissement au Maroc.

02 Déclaration trimestrielle

Si votre entreprise a réalisé au cours de l’année écoulée un chiffre d’affaires (HT) inférieur à 1000000 DH;

Si vous exploitez un établissement saisonnier ou si vous exercez une activité périodique ou occasionnelle;

Si vous êtes un nouveau redevable pour la période de l’année civile en cours.

03 Déclaration du prorata

Si vous effectuez concurremment des opérations taxables et des opérations situées en dehors du champ d’application de la taxe ou exonérées.

DÉLAI DE DÉPÔT

Déclaration mensuelle

Avant l’expiration du mois qui suit

Déclaration trimestrielle

Avant l’expiration du 1er mois du trimestre qui suit

Déclaration du prorata

Avant le 1er avril de l’année N+1

GÉNÉRALISATION DE LA TÉLÉ DÉCLARATION ET DU TÉLÉPAIEMENT À PARTIR DU 1ER JANVIER 2017

À tous les assujettis à l’exception des contribuables soumis à l’IR selon le régime du bénéfice forfaitaire.

Régime particulier applicable aux produits agricoles non transformésdestinés au secteur agroalimentaire

Ce régime concerne les légumes, fruits et légumineuses non transformés d’origine locale destinés à la production agroalimentaire vendue localement.

Détermination du pourcentage de récupération.

Le montant annuel des achats des produits agricoles non transformés

±

Variation de stock des produits agricoles non transformés

±

Variation du coût d’achat des produits agricoles non transformés

utilisés dans la production stockée du produit finis/CA local TTC

+

CA à l’export

+

Taxe fictive sur l’export

Le montant annuel total du chiffre d’affaires TTC déclaré au niveau

du compte des produits et charges y compris le chiffre d’affaires à

l’export

+

TVA fictive y afférente

Taxe apparente

Ce régime concerne les légumes, fruits et légumineuses non transformés d’origine locale destinés à la production agroalimentaire vendue localement.

Sanctions

Sanctions pour défaut ou retard dans le dépôt des déclarations du chiffre d’affaires

5 % de majoration en cas de:

Dépôt de la déclaration dans un délai n’excédant pas 30 jours de retard;

Dépôt d’une déclaration rectificative hors délai, donnant lieu au paiement de droits complémentaires.

15 % de majoration en cas de:

Dépôt de la déclaration après ledit délai de 30 jours.

20 % de majoration en cas :

D’imposition d’office pour défaut de dépôt de déclaration, déclaration

incomplète ou insuffisante;

Le minimum de majoration prévu est de 500 DH.

Sanctions pour infraction aux obligations de déclaration

500 DH en cas de dépôt d’une déclaration en dehors des délais prescrits, mais

ne comportant pas de taxe à payer ni de crédit de TVA. (Déclaration « Néant »)

500 DH en cas de dépôt d’une déclaration de prorata en dehors du délai légal.

15 % de réduction de crédit de TVA lorsque la déclaration est déposée en dehors

du délai prescrit et comporte un crédit de TVA.

Sanctions applicables en cas de rectification de la base imposable

30 % en cas de rectification de la base imposable du fait que vous collectez

l’impôt (soumis à la taxe sur la valeur ajoutée et à l’obligation de retenue à la source);

100 % en cas de mauvaise foi ou en cas de dissimulation avec un minimum

de 1000 DH en cas de dissimulation.

Sanctions pour paiement tardif de l’impôt

5 % de pénalité si le paiement des droits dus est effectué dans un délai de

retard ne dépassant pas trente (30) jours ;

20 % de pénalité si vous êtes un collecteur d’impôt défaillant, en cas de

défaut de versement ou de versement hors délai du montant de la taxe sur

la valeur ajoutée due;

5 % de majoration pour le premier mois de retard;

0,5 % de majoration par mois ou fraction de mois supplémentaire pour tout

paiement tardif de l’impôt (spontané, par voie de rôle, d’état de produit, ou

d’ordre de recette).

Le taux de la pénalité dépend de la gravité des infractions commises.

Sanctions pour infraction aux dispositions relatives à la télé déclaration et

au télépaiement

1 % sur les droits dus ou qui auraient été dus en l’absence d’exonération

avec un minimum de 1000 DH.

DÉLAI DE DÉPÔT

Si le règlement de vos dépenses n’est pas justifié par chèque barré non endossable, effet de commerce, moyen magnétique de paiement, virement bancaire, procédé

électronique ou par compensation, la TVA ne sera déductible que dans la limite de dix mille (10000) DH TTC des achats, travaux ou prestations de services

par jour et par fournisseur et ce, dans la limite de cent mille (100000) DH TTC desdits achats par mois et par fournisseur.

TAXE PROFESSIONNELLE

DE QUOI S’AGIT–IL

La taxe professionnelle (TP) est une taxe instituée au profit de la commune, dont vous êtes redevable que vous soyez

une personne physique ou morale de nationalité marocaine ou étrangère, exerçant une activité professionnelle au Maroc.

CALCUL DE LA TAXE

TP DUE = VALEUR LOCATIVE * TAUX APPLICABLE

1-Valeur locative

2-Taux à appliquer

Le taux est déterminé selon la nature de l’activité, en se basant sur les classes de nomenclature, en annexe de la loi 47-06 relative à la fiscalité des

collectivités locales.

Classe 3 (C3) 10 - %

Classe 2 (C2) 20 % - Classe 1 (C1) 30 %

Si vous exercez plusieurs activités professionnelles dans

un même local, le taux à retenir est celui de la classe de

l'activité principale

PAIEMENT DE LA TAXE

La TP doit être réglée dans le mois qui suit la réception du rôle.

DROITS MINIMUMS

Le montant de la taxe ne peut être inférieur aux droits

minimums suivants :

DÉCLARATIONS À ÉTABLIR

01 Déclaration des éléments imposables

Au plus tard le 31 janvier de l'année qui suit celle du début d'activité.

Au plus tard le 31 janvier de l'année qui suit celle de la réalisation de la modification ayant pour effet d'accroître

ou de réduire les éléments imposables.

02 Déclaration de chômage d'établissement

Au plus tard le 31 janvier de l'année suivant celle du chômage partiel ou total de l'établissement.

03 Déclaration de cession, cessation, transfert d'activité ou transformation de la forme

juridique de l'établissement

Dans un délai de 45 jours, à compter de la date de la réalisation de l'un de ces événements.

Dans 3 mois à compter de la date du décès du redevable.

Lorsque les ayants droit continuent l'exercice de l'activité du redevable décédé, ils doivent en faire mention dans la déclaration précitée afin que

l'imposition soit établie dans l'indivision

DÉCLARATIONS À ÉTABLIR

Les déclarations à établir en matière de TP concernent également la TSC. En effet, vous êtes tenus d’établir une seule déclaration.

SANCTIONS

Les principales sanctions liées aux déclarations

Défaut de déclaration, déclaration déposée hors délai ou suite à rectification

15 % de majoration

- Calculée sur la base de la taxe exigible en cas de défaut de déclaration ou de déclaration déposée hors délai (Minimum 500 DH);

- Calculée sur la base de la taxe exigible en cas de déclaration incomplète, ou comportant des éléments discordants sauf si les

éléments manquants ou discordants sont sans incidence sur la base de la taxe ou sur son recouvrement. (Minimum 500 DH);

- Calculée sur la base des droits correspondants en cas de rectification

de la base d'imposition.

100 % de majoration

En cas de mauvaise foi avec un minimum de 100 DH.

Défaut de déclaration de cession, cessation, transfert d'activité ou transformation de la forme juridique

15 % de majoration

Calculée sur la base du montant de la taxe due ou qui aurait été

due en l'absence de toute exonération ou réduction de la taxe.

TAXE DES SERVICES COMMUNAUX

DE QUOI S’AGIT–IL

La taxe des services communaux (TSC) est une taxe établie annuellement au lieu de situation des immeubles soumis à la taxe.

CALCUL DE LA TAXE

TSC DUE = VALEUR LOCATIVE * TAUX APPLICABLE

1-Valeur locative

2-Taux à appliquer

10,5 % pour les biens situés dans le périmètre des communes urbaines, des centres délimités, des stations estivales, hivernales et thermales ;

6,5 % pour les biens situés dans les zones périphériques des communes urbaines.

PAIEMENT DE LA TAXE

La TSC est une taxe communale qui doit être réglée dans

le mois qui suit la réception du rôle.

DROITS D’ENREGISTREMENT ET DE

TIMBRE

DROITS D’ENREGISTREMENT

Les droits d’enregistrement sont dus pour tout acte ou

convention afin d’assurer leur conservation

6% :

- Cession d’immeubles, immatriculés ou non immatriculés, ou

de droits réels portant sur de tels immeubles ;

- Cession de propriété, de nue-propriété ou d’usufruit, de fonds

de commerce ou de clientèles ;

- Cession d'actions ou de parts sociales des sociétés immobilières

et des sociétés à prépondérance immobilière dont les actions

ne sont pas cotées en bourse…

4% :

- L’acquisition, à titre onéreux, de terrains réservés à la

réalisation d’opérations de lotissement ou de construction

de locaux à usage d’habitation, commercial, professionnel,

ou administratif…(*)

- Les cessions de parts dans les groupements d’intérêt

économique, d’actions ou de parts sociales dans les sociétés

autres que les sociétés immobilières transparentes et sociétés

à prépondérance immobilière.

3% :

- Cessions et transferts de rentes perpétuelles et viagères et

de pensions à titre onéreux ;

- La première vente de logements sociaux et de logements à

faible valeur immobilière…

1.5% :

- Antichrèses et nantissements de biens immeubles ;

- Actes portant constitution d'hypothèque ou de nantissement

sur un fonds de commerce;

- Les partages de biens meubles ou immeubles entre

copropriétaires, cohéritiers et coassociés, à quelque titre

que ce soit…

1% :

Les constitutions ou les augmentations de capital des sociétés

réalisées par apports nouveaux, à titre pur et simple, à l’exclusion

du passif affectant ces apports qui est assujetti aux droits de

mutations à titre onéreux, selon la nature des biens objet

des apports et selon l’importance de chaque élément dans la

totalité des apports faits à la société.

1000 dh :

Les constitutions et les augmentations de capital des sociétés

ou des groupements d’intérêts économiques réalisés par

apports, à titre pur et simple, lorsque le capital social souscrit

ne dépasse pas 500000 DH.

200 dh :

- Baux et locations, cessions de baux et sous-locations

d’immeubles ou de fonds de commerce;

- Les contrats par lesquels les établissements de crédit et

organismes assimilés mettent à la disposition de leurs

clients, des immeubles ou des fonds de commerce, dans

le cadre des opérations de crédit-bail, « Mourabaha » ou

« Ijara Mountahia Bitamlik », leurs résiliations en cours de

location par consentement mutuel des parties, ainsi que

les cessions des biens précités au profit des preneurs et

acquéreurs figurant dans les contrats précités ;

- Actes de prorogation ou de dissolution de sociétés ou de

groupements d’intérêt économique (sans transmission de

biens);

- Actes de mainlevées d’hypothèque et de nantissement sur

fonds de commerce.

*En ce qui concerne l’acquisition de terrains nus ou comportant des constructions à démolir et destinés à la réalisation

d’opérations de construction, l’application du tarif réduit de 4 % est limitée à cinq (5) fois la superficie couverte pour

l’acquisition de terrains destinés à la réalisation de constructions.

DROITS DE TIMBRE

Il s’agit d’un droit dû sur un nombre d'écrits limitativement

énumérés par la loi parmi lesquels les actes établis par les

officiers ministériels, les actes judiciaires, les actes soumis

à l'enregistrement.

Les taux et les droits fixes relatifs à chacune des opérations

passibles de ces droits sont prévus à niveau de l’article 252

du CGI.

TEXTES DE LOI REGISSANT

LA FISCALITÉ D’ENTREPRISE

Pour plus d’informations, nous vous prions de consulter les textes de loi

qui présentent de manière détaillée la fiscalité des entreprises. Ci-dessous

quelques références :

• Code Général des Impôts ;

• Note circulaire n° 717 relative au Code Général

des Impôts ;

• Loi 47-06 relative à la fiscalité des collectivités

locales ;

• Différentes circulaires relatives aux Lois de Finances

disponibles sur le site de la Direction Générale des

Impôts :

www.tax.gov.ma

• Questions réponses de la DGI;

• Dispositif des incitations fiscales et autres

guides fiscaux disponibles sur le site de la DGI

www.tax.gov.ma

Etc.…

.png)

02:15

02:15

rami mounir

rami mounir