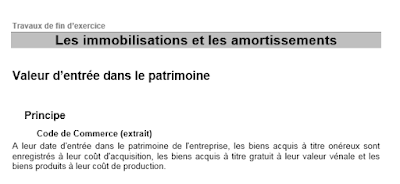

Les immobilisations et les amortissements

Lien de téléchargement : le document WORD

Valeur d’entrée dans le patrimoine

Principe

Code de Commerce (extrait)

A leur date d'entrée dans le patrimoine de l'entreprise, les biens acquis à titre onéreux sont enregistrés à leur coût d'acquisition, les biens acquis à titre gratuit à leur valeur vénale et les biens produits à leur coût de production.

Décret comptable (extrait)

• Le coût d'acquisition est égal au prix d'achat majoré des frais accessoires nécessaires à la mise en état d'utilisation du bien.

• Le coût de production est égal au coût d'utilisation des matières consommées (matières premières utilisées) augmenté des charges directes (énergie, salaires, etc.) et d'une fraction des charges indirectes de production (charges de gestion).

• La valeur vénale d'un bien acquis à titre gratuit correspond au prix qui aurait été acquitté dans des conditions normale du marché.

Lors de l'entrée d'un bien dans le patrimoine de l'entreprise, la valeur déterminée ne sera plus modifiée (sauf cas exceptionnel). C'est le principe du COUT HISTORIQUE.

Valorisation des biens de l’entreprise

Pour les éléments d'actif immobilisé, les valeurs retenues dans l'inventaire doivent, s'il y a lieu, tenir compte des plans d'amortissement. Si la valeur d'un élément de l'actif devient inférieure à sa valeur nette comptable, cette dernière est ramenée à la valeur d'inventaire à la clôture de l'exercice, que la dépréciation soit définitive ou pas.

valeur nette comptable = valeur d’entrée – amortissements pratiqués

Décret comptable

La dépréciation d'une immobilisation est, sous réserve, constatée par l'amortissement. Celui-ci consiste à répartir le coût du bien sur sa durée probable d'utilisation selon un plan d'amortissement. Toute modification significative des conditions d'utilisation du bien justifie la révision du plan en cours d'exécution.

L'amortissement de la valeur d'un élément d'actif résultant de causes dont les effets ne sont pas jugés irréversibles est constatée par une provision pour dépréciation..

Les incidences pratiques de ces principes sont :

• Constatation d'un amortissement sur les biens se dépréciant d'une façon irréversible (bien qui se déprécie constamment - matériel, voiture).

• Le plan d'amortissement est une répartition du coût du bien, c'est-à-dire limité au coût d'entrée dans le patrimoine ou coût historique.

• Le plan d'amortissement est fonction d'une durée probable d'utilisation fixée lors de l'achat du bien. Cette durée est déterminée par l'entreprise en tenant compte de son système de production.

Cas particuliers

• Si l'utilisation du bien a été profondément modifiée dans l'entreprise, cette dernière modifiera le plan d'amortissement.

• Si la dépréciation supplémentaire constatée n'est pas jugée irréversible (dépréciation momentanée), cette dernière est constatée sous forme de provision.

Constatation obligatoire

Même en cas d'absence ou d'insuffisance de bénéfice, il est procédé aux amortissements nécessaires.

L'absence d'amortissements constitue un début de présentation des comptes annuels ne donnant pas une image fidèle de l'entreprise.

Les amortissements pour dépréciation constatent l'amoindrissement irréversible de la valeur d'un élément d'actif (usage, temps, technique) suivant un plan d'amortissement préétabli en fonction :

• de la nature du bien

• de la durée probable d'utilisation

Conditions nécessaires

Pour être admis en déduction des bénéfices imposables, les amortissements doivent remplir trois conditions :

• Les amortissements doivent être pratiqués sur des éléments d'actif immobilisé appartenant à l'exploitant et effectivement soumis à dépréciation.

• L'amortissement doit correspondre, au moins approximativement, à la dépréciation subie.

Pour calculer les amortissements, il faut se référer aux usages de chaque nature d'industrie, de commerce ou d'exploitation.

L'amortissement est limité au prix d'achat ou de revient de l'immobilisation et doit cesser d'être pratiqué lorsque le total de l'amortissement a atteint le montant de ce prix.

• Les amortissements doivent être effectivement pratiqués en comptabilité et figurer sur le relevé des immobilisations et amortissements à joindre à la déclaration des résultats.

Les différents amortissements

Le plan comptable prévoit plusieurs méthodes d'amortissement pour dépréciation des immobilisations.

Lorsqu'une méthode a été choisie, elle doit, en principe être identique pour une même catégorie de biens utilisés dans des conditions similaires.

Amortissement linéaire ou constant

L’amortissement linéaire consiste à déterminer annuellement une dotation (montant) égale à la valeur d’acquisition x taux d’amortissement.

Il répartit de manière égale les dépréciations sur la durée de vie du bien.

Cession

Le prorata temporis est également appliqué lors de la vente d'une immobilisation avant la fin de sa durée normale d'utilisation (calcul de l'amortissement jusqu'au jour de la vente).

A l'exception des frais d'établissement qui sont soldés dès qu'ils sont entièrement amortis, les immobilisations entièrement amorties doivent toujours figurer au bilan tant qu'elles n'ont pas été détruites ou cédées.

Quelle que soit la date d'engagement des frais d'établissement, ceux-ci sont amortis par année entière sans prorata.

Amortissement dégressif

L’amortissement dégressif consiste à appliquer, au taux d’amortissement linéaire, un coefficient de majoration variable selon la durée d’utilisation.

Application du prorata-temporis

Acquisition en cours d’année

L’amortissement se calcule à compter du 1er jour du mois d’acquisition

Un matériel est acheté le 22/04/N. Le nombre de mois à retenir est 9, c’est-à-dire d’Avril à Décembre inclus.

Cession en cours d’année d’un bien non totalement amorti

L’amortissement se calcule du 1er mois de l’exercice au dernier mois qui précède celui de la cession

Matériel cédé le 12 juin N : amortissement de Janvier à Mai N compris

Si l'immobilisation est conservée jusqu'à la fin de sa durée d'amortissement, le prorata-temporis initial ne sera pas, comme pour l'amortissement linéaire, répercuté de date à date, mais absorbé dans le nombre d'années entières d'amortissement depuis l'année d'acquisition.

Amortissements dérogatoires

L'amortissement dérogatoire est la constatation d'un écart entre l'amortissement économique ou l'amortissement linéaire par rapport à un amortissement fiscalement autorisé (amortissement dégressif ou amortissement exceptionnel concernant certaines immobilisations). L'amortissement économique peut être l'amortissement linéaire ou un amortissement déterminé en fonction de l'utilisation du bien dans l'entreprise

Amortissement exceptionnel

Peut résulter d'un usage plus intensif que prévu initialement ou pour tout autre cause imprévisible dont les effets sont jugés IRREVERSIBLES.

Le plan d'amortissement est revu, cette révision doit être justifiée.

Amortissements a caractère fiscal

Il s'agit de lois fiscales qui permettent de pratiquer ponctuellement, lors de l'acquisition de certaines immobilisations, un amortissement supérieur, en début de période, à l'amortissement normal pour dépréciation. Ce sont :

• L'amortissement dégressif accéléré (matériel économisant de l'énergie, etc.)

• L'amortissement fiscal exceptionnel

La différence entre l'amortissement pour dépréciation et l'amortissement fiscal est appelée "AMORTISSEMENTS DEROGATOIRES".

Immobilisations non amortissables

Certaines immobilisations, par leur nature, ne sont pas censées subir une dépréciation dans le temps, et de ce fait ne font pas l'objet d'amortissement :

• DROIT AU BAIL

• Fonds commercial

· Terrains

(sauf carrières)

Frais d'établissement

Les frais engagés pour la création, l'acquisition ou l'expansion d'une entreprise peuvent être immobilisés afin de ne pas grever brutalement le compte de résultat d'un exercice.

Selon la loi comptable, ces frais doivent être amortis dans les délais les plus brefs, sans toutefois excéder 5 ans.

Tant que les frais d'établissement ne sont pas totalement amortis, aucune distribution de bénéfice n'est autorisée.

Le poste frais d'établissement disparaît du bilan l'année suivant le dernier amortissement pratiqué.

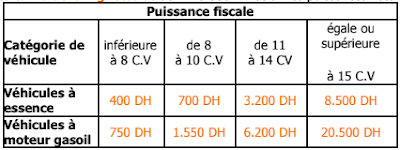

Autres immobilisations corporelles

Les autres immobilisations sont amorties sur leur durée probable d'utilisation, laissée à l'appréciation de l'entreprise, dans une fourchette de temps fiscalement admise selon la nature des immobilisations.

.png)

01:59

01:59

rami mounir

rami mounir