Comprendre le contenu d'un Bilan avec Exercice d’application

A- Définition et contenu du Bilan

Le bilan est un document comptable que chaque entreprise doit produire au moins une fois par an ,

il doit obéir à des normes de présentation légales Le bilan fait le point sur la situation du patrimoine de l’entreprise à un moment donné , il résume ce que possède l’entreprise et ce qui constitue l’origine de ce qu’elle possède Le bilan se présente sous forme d’un tableau divisé en deux parties : la partie roite représente les ressources de financement de l’entreprise et dite Passif la partie gauche représente les emplois des ressources (utilisations des fonds et dite Actif

Le Bilan décrit de deux façons différentes les mêmes richesses c’est à dire que les richesses qui se trouvent au Passif sont représentées autrement dans l’actif d’ou l’égalité

Le système comptable classe les emplois de l’actif par ordre de liquidité croissante et le passif par

ordre d’exigibilité croissante La liquidité étant l’aptitude d’un bien ou d’une créance a être transformée en monnaie, les biens les moins liquides sont classés en haut tels que : frais de constitution, les terrains , les constructions le matériel , le fonds commercial….

Les créances et les stocks sont classés ensuite et les biens les plus liquides sont classés en bas du bilan tels que : ce qu’il y a en banque , en caisse, en C.C.P

L’exigibilité étant la date qui sépare une dette du moment de sa naissance au moment de son

remboursement ( échéance) . Les dettes les moins exigibles sont situées en haut du passif du

bilan :

le capital, les emprunts les dettes de financement ; par contre les dettes les plus exigibles sont situées en bas de bilan : les dettes fournisseurs, dettes envers ( CNSS,RETRAITE, Mutuelle, Assurance Etat…)

B- Application

1. Le 1/1/99 Dhimane décide de créer son entreprise, il apporte une somme globale de 400000 dh dont 280000 dh déposée en caisse et le reste en banque

a) Quelles sont les ressources et les emplois ?

b) Présenter le bilan au 1/1/99

Solution :

a) Ressources : apport global de : 400000 dh

Emplois : sommes déposée en caisse :280000 dh

Et sommes déposée en banque : 120000 dh

b) Bilan au 1/1/99

1) Les éléments constituants une maison de commerce se présentent ainsi au 1/1/98

- Ressources : Emprunt auprès des établissements de crédit :200 000 dh Capital ?

- Emplois : Matériel : 3000 000 dh

- Marchandises : 200 000 dh En banque : 1 800 000dh

- En caisse : 300 000 dh

Travail à faire :

Présenter le Bilan de cette maison de commerce et calculer le montant de son capital ?

Solution :

1. Bilan au 1/1/98

2. Capital = Total d’actif – total du passif

5300 000 – 200 000 = 5 100 000

C- Présentation du bilan d’après le plan comptable marocain

Les entreprises sont tenues à respecter une présentation normalisée du bilan qui s’inspire du code

générale de la normalisation comptable (C.G.N.C ).

BILAN

a) Le Passif

Il est subdivisé en 3 grandes masses :

- L e financement permanent

- Le Passif circulant hors trésorerie

- Trésorerie du Passif

Le financement permanent :

Comprend les sommes qui appartiennent au propriétaire de l’entreprise : ce sont les capitaux propres (Apport/capital ) et les sommes correspondant à des dettes à plus d’un an ( Emprunt, fournisseurs

d’immobilisations….) ce sont des dettes de financement il comprend toutes les ressources qui sont durable à la disposition de l’entreprise

Le passif circulant hors trésorerie

Il comprend les sommes dues à des tiers ( personnes extérieures de l’entreprise et qui ont des relations avec elle) , créanciers de l’entreprise lorsque ces dettes sont nées à intervalle moins d’un an : ce sont des dettes du passif circulant hors trésorerie ( dettes fournisseurs, fournisseurs effet à payer créditeurs divers….)

la trésorerie passif :

Ce sont les sommes dues à des banques (banques solde créditeurs).

b) l’actif :

Il est subdivisé en 3 grandes :

- L’actif immobilisé

- L’actif circulant hors trésorerie

- La trésorerie –actif.

L’actif immobilisé :

Comprend l’ensemble des biens et des droits qui ont pour vocation de rester

Durablement dans l’entreprise, il est subdivisé en :

- Immobilisations en non valeur

- Immobilisations incorporelles

- Immobilisations corporelles

- Immobilisations financières

L’actif circulant hors trésorerie :

Comprend l’ensemble des biens et des droits qui ne sont pas destines à rester durablement dans

l’entreprise c’est à dire ils ont une durée inférieure à une année , il se compose des stocks, des créances de l’actif circulant, des titres et valeurs de placement

Trésorerie – actif

Elle comprend les disponibilités et les liquidités de l’entreprise ( avoir en banque, en C.C.P et les

espèces en caisse ).

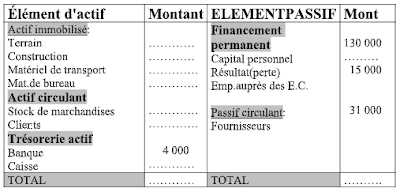

Exercice d’application

Vous disposez des renseignements suivants:

- 1_Actif immobilisé: 100 000 DH.

-Le compte Matériel de transport représente 20 % de l'actif immobilisé;

-Le compte Matériel de bureau représente 1/10 de ce dernier (actif immobilisé);

-Le reste se répartit entre les comptes terrains et construction proportionnellement aux nombres 14 et 21.

- 2_Actif circulant :46 000DH

-Les stocks représentent 2 fois les créances sur les clients .

-Les comptes "clients"est égale à 3fois le compte banque.

Travail à faire:

- Calculer le montant des éléments qui manquent dans le bilan

- Établir le bilan de fin d'exercice.

D- Variation d’un bilan

a. Les opérations modifiant le bilan :

La situation d’une entreprise exprimée par un bilan n’est valable qu’à la date de ce bilan .

Toute opération effectuée par l’entreprise modifie le bilan .

Exemple :

http://www. seg-fp.infoPage 15

Le 15/10/92 un commerçant a crée son entreprise en apportant 100.000 de fond propre et en

empruntant 60.000 supplémentaire , il a déposé 140.000 en banque et le reste en caisse.

T.A.F :Présenter le Bilan au 15/10/92 de ce commerçant

Le 15/11/92 ce commerçant achète un fond commercial à 60000 dh, du mobilier à 8000 dh, des

marchandises à 30000 dh pour payer tous ces achats , le commerçant retire l’argent de la banque

Travail demandé :

Présenter le Bilan au 15/11/92

SOLUTION

Bilan au 15/10/92

Bilan au 15/11/92

COMMANTAIRE

Les postes fonds de commerce , mobilier, marchandises apparaissent à l’actif du bilan mais le poste

banque diminue de 60000dh, 8000dh,30000dh soit un total de 98000 dh et le montant de la banque

devient :140000—98000 = 42000 dh

Exemple 2

Ce commerçant juge que son capital initial est insuffisant pour accroître l’activité de son affaire. Il

effectue un second apport de capital de 50000 dh en espèces au 20/12/92

Travail demandé :

Solution

Commentaire

Au passif , le montant du capital a augmenté de 50000 dh, en contre

partie , à l’actif le montant de l’actif le montant de la caisse a

augmenté de 50000 dh

b. Détermination du résultat

Le

résultat de l'exercice est égal au total d'actif – total du passif

le résultat est bénéfice :si le total d'actif est supérieur au total du passif en d'autres termes le total des

biens est supérieur au total des dettes

Le résultat est perte si le total de passif est supérieur au total d'actif ou le total du capital et des dettes est

supérieur au total des biens

Si le résultat est bénéfice il s'ajoute au total du financement permanent( sous le capital)

Si le résultat est négatif il se retranche du total du financement permanent( -) sous le capital

Exemple d’application

Le 1/1/93 le bilan d’une entreprise comprend les éléments suivants :

Matériel : 30000 dh , mobilier : 4000 dh , marchandises : 3000 dh , banque : 2000 dh , caisse :5000 dh

,capital : ? , fournisseur : 10000 dh

Travail demandé

Présenter le bilan au 1/1/93

Le 31/12/93 le bilan de cette même entreprise comporte les éléments suivants :

Matériel : 25000 dh, mobilier : 3800 dh , marchandises : 5000 dh clients : 4000 dh, banque : 2000 dh,

caisse : 3000 dh , fournisseurs :9000 dh , emprunt : 8000 dh

Solution

TOTAL d’actif :42800

TOTAL du passif :51000

Passif > à l’actif d’ou le résultat est une perte

.png)

01:24

01:24

rami mounir

rami mounir