- DESCRIPTION

Présenter un état de rapprochement bancaire signifie justifier les écarts constatés entre les soldes de deux comptes réciproques.

Les comptes réciproques sont les comptes ouverts chez deux agents économiques différents pour enregistrer leurs relations réciproques. Ce qui emploi chez l’un est ressource chez l’autre et réciproquement.

Un rapprochement bancaire consiste donc à compléter chacune des deux comptabilités avec des opérations non encore enregistrées chez l’un ou chez l’autre.

Je pars des soldes donnés par le compte 5141 – Banque dans l’entreprise et j’arrive au même solde réel qui figure sur le relevé de la banque après la saisie de toutes les opérations manquantes de part et

d’autre.

Les soldes rectifiés des comptes sont de même montant mais de sens opposés (comptes réciproques).

- LE BUT DU RAPPROCHEMENT BANCAIRE

Un état de rapprochement bancaire est très important, il permet de contrôler si les ordres de décaissement émis ont étés débités des comptes et si les recettes attendues sont bien encaissées.

Les différences qui résident du rapprochement doivent être justifiées, elles peuvent être dues à :

Des chèques mal saisis.

Des erreurs de journaux.

Double saisie de frais bancaires.

Des chèques envoyés mais non encaissés par les fournisseurs…

Une différence de solde non justifiée peut cacher un gros problème de gestion. C'est pour cela qu’il est impératif de régulièrement établir un état de rapprochement bancaire.

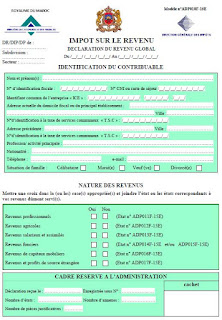

Pour établir un état de rapprochement bancaire, il faut :

Extrait de compte tenu par la banque

Le compte banque de l’entreprise

Le précédent état de rapprochement bancaire

Si vous voulez un model de létat de raprochement sur EXCEL veillez le

télécharger ICI

- LA PROCÉDURE

● Je vérifie d’abord que le solde du compte 5141XX en début de mois ou en début d’exercice correspond bien au solde qui figurait sur l’état de rapprochement précédent

● En utilisant l’état de rapprochement de la période précédente, je regarde si les sommes qui n’avaient pas encore été comptabilisées dans l’ancien ETAT par une partie ont maintenant été comptabilisées dans le nouvel ETAT par cette même partie.

● Ensuite, je compare notre comptabilité (compte 5141XX) avec celle du banquier et je pointe les opérations identiques, comptabilisées pour le même montant, au centime près.

ATTENTION : Pour le banquier, les écritures sont enregistrées dans le sens opposé au notre (notre extrait représente son compte “client” dans sa comptabilité) Pour pointer un chèque émis, les sommes identiques seront pointées, au crédit dans notre compte 512, et au débit sur l’extrait de notre compte banque.

S’il y a un écart (même d’un centime) : ne pas pointer.

Si la somme est identique, mais ne correspond pas à la même opération : ne pas pointer.

Une somme chez l’un peut correspondre à plusieurs lignes chez l’autre (détail d’une remise de plusieurs chèques, etc.) : pointer.

● Mettre en évidence les sommes non pointées, en les entourant ou en les surlignant.

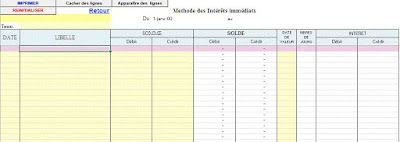

● Après le pointage, on crée le tableau : « ETAT DE RAPPROCHEMENT » qu’on peut présenter sur le modèle suivant :

Avec une partie “CHEZ NOUS” qui représente notre solde actuel, plus les écritures “qui nous manquent”

Et une partie “CHEZ LE BANQUIER” avec le solde de son extrait, plus les écritures qu’il a “oubliées” (ou plutôt les opérations qu’il ne connaît pas encore, comme les chèques qui n’ont pas encore été remis en banque par nos fournisseurs...)

Je place donc le solde de notre compte 5141XX (annexe1) CHEZ NOUS et le solde de l’extrait bancaire (annexe 2) CHEZ LE BANQUIER.

Ajouter dans la partie CHEZ NOUS, les écritures qui manquent dans notre comptabilité (celles qu’en principe, nous enregistrerons ensuite) c’est à dire les sommes comptabilisées par le banquier (sur son extrait) mais qui n’ont pas pu être pointées (car nous ne les avions pas passées).

Positionner ces sommes du côté où je devrai les passer : Si le banquier a comptabilisé une somme au crédit, nous devrons comptabiliser cette “recette” au débit et réciproquement...

De la même façon, CHEZ LE BANQUIER, les écritures qui se trouvent dans notre compte 512XXX mais qui n’ont pas pu être pointées car lui ne les avait pas comptabilisées.

Si le pointage a été bien fait, et le tableau correctement remplis, je dois normalement trouver le même solde au centime près (débiteur chez l’un, créditeur chez l’autre)

● Le tableau d’état de rapprochement (annexe 3) doit être précis :

Nom de la banque.

Date de l’état de rapprochement.

Date de comptabilisation des écritures en rapprochement.

Libellé précis des écritures en rapprochement.

● Si des régularisations ont été enregistrées sur la période de rapprochement, il faut obligatoirement modifier l’état de rapprochement (refaire un tableau), en faisant disparaître les opérations corrigées, et en indiquant le solde actuel du compte 512XXX puis recalculer le nouveau solde

rectifié.

● Conserver ce tableau définitif, il faudra l’utiliser pour réaliser l’état de rapprochement du mois suivant.

.png)

02:33

02:33

rami mounir

rami mounir