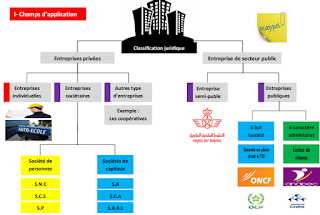

Impôts sur les sociétés

CHAMP D’APPLICATION

Personnes imposables :

L’I.S. s’applique obligatoirement aux produits, bénéfices et revenus des :

•

sociétés quels que soient leur forme et leur objet (exclusion des sociétés de fait ne comprenant que des personnes physiques et des sociétés immobilières dites transparentes et des GIE);

•

établissements publics et autres personnes morales réalisant des opérations à caractère lucratif ;

•

Fonds créés par voie législative ou par convention ;

•

centres de coordination de sociétés non résidentes ;

L’I.S. s’applique sur option irrévocable aux sociétés de personnes : sociétés en nom collectif, sociétés en commandite simple ne comprenant que des personnes physiques et les sociétés en participation.

Territorialité

Les sociétés, qu’elles aient ou non un siège au Maroc, sont imposables à raison de l’ensemble des produits, bénéfices et revenus :

•

se rapportant aux biens qu’elles possèdent, à l’activité qu’elles exercent et aux opérations lucratives qu’elles réalisent au Maroc, même à titre occasionnel ;

dont le droit d’imposition est attribué au Maroc en vertu des conventions tendant à éviter la double imposition en matière d’impôts sur le revenu.

BASE IMPOSABLE

Le résultat fiscal imposable est égal à l’excédent des produits d’exploitation, des profits et gains sur les charges d’exploitation, modifié le cas échéant, conformément à la législation fiscale en vigueur.

Le déficit d’un exercice peut être reporté jusqu’au 4ème exercice suivant, à l’exception de la fraction du déficit correspondant à des amortissements d’éléments de l’actif qui peut être reportée indéfiniment.

MODE DE PAIEMENT

Le paiement de l’impôt se fait spontanément par 4 acomptes provisionnels dont chacun est égal à 25 % du montant de l’impôt dû au titre de l’exercice précédent.

Lorsque le montant définitif de l’IS dû est supérieur aux acomptes versés, la régularisation est effectuée par le paiement spontané du reliquat par la société, en même temps que le versement du premier acompte échu.

Dans le cas contraire, en cas d’excédent d’impôt, celui-ci est imputé d’office sur le premier acompte provisionnel échu et, le cas échéant, sur les autres acomptes restants.

Le reliquat éventuel est restitué d’office, dans le délai d’un mois à compter de la date d’échéance du dernier acompte provisionnel.

MINIMUM D’IMPOSITION

Le montant de l’IS ne peut être inférieur à une cotisation minimale (CM) dont la base de calcul est constituée par le montant (hors taxe) des produits d’exploitation visés par la loi. Le montant de cette CM ne peut

être inférieur à 3000 DH (LF 2014) et doit être effectué en un seul versement, avant l’expiration du 3ème mois suivant la date d’ouverture de l’exercice en cours.

La cotisation minimale n’est pas due par les sociétés pendant les 36 premiers mois suivant la date du début de leur exploitation, à l’exception des sociétés concessionnaires de service public.

Toutefois, cette exonération cesse d’être appliquée à l’expiration d’une période de 60 mois qui suit la date de constitution des sociétés concernées.

Taux de la cotisation minimale

Les taux de la cotisation minimale sont de :

•

0,25 % pour les opérations effectuées par les sociétés commerciales portant sur : les produits pétroliers, le gaz, le beurre, l’huile, le sucre, la farine, l’eau, l’électricité.

•

0,5 % pour toutes les autres activités.

TAUX D'IMPOSITION

Taux normal

Le taux de l’impôt sur les sociétés est fixé à :

•

30 % ;

•

37 % en ce qui concerne les établissements de crédit et organismes assimilés, Bank Al Maghrib, la Caisse de dépôt et de gestion, les sociétés d’assurances et de réassurances.

Taux spécifiques

Les taux spécifiques de l’impôt sur les sociétés sont fixés à :

•

8,75 % pour :

-

les entreprises qui exercent leurs activités dans les zones franches d’exportation, durant les 20 exercices consécutifs suivant le cinquième exercice d’exonération totale ;

-

les sociétés de service ayant le statut «Casablanca Finance City», au-delà de la période de 5 exercices d’exonération ;

•

10% :

-

sur option, pour les banques offshore durant les 15 premières années consécutives suivant la date de l’obtention de l’agrément ;

-

pour les sièges régionaux ou internationaux ayant le statut

«Casablanca Finance City», à compter du premier exercice d’octroi statut ;

-

pour les sociétés réalisant un bénéfice fiscal inférieur ou égal à trois cent mille (300.000) dirhams ;

•

17,50% de façon permanente pour :

-

les entreprises minières exportatrices, à compter de l’exercice au cours duquel la première opération d’exportation a été réalisée.

Bénéficient également de ce taux, les entreprises minières qui vendent leurs produits à des entreprises qui les exportent après leur valorisation ;

-

les entreprises ayant leur domicile fiscal ou leur siège social dans la province de Tanger et exerçant une activité principale dans le ressort de cette province ;

-

après une période d’exonération de 5 ans, le taux réduit est appliqué de façon permanente pour :

* Les entreprises exportatrices de produits ou de services,

à l’exclusion des entreprises exportatrices des métaux de récupération, pour le montant de chiffre d’affaires réalisé à l’exportation ;

* Les entreprises, autres que celles exerçant dans le secteur minier, qui vendent à d’autres entreprises installées dans les plates-formes d’exportation des produits finis destinés à l’export bénéficient, au titre de leur chiffre d’affaires réalisé avec ces plates-formes ;

*

Les entreprises hôtelières et les sociétés de gestion des résidences immobilières de promotion touristique, pour la partie de la base imposable correspondant à leur chiffre d’affaires réalisé en devises dûment rapatriées directement par elles ou pour leur compte par l’intermédiaire d’agences de voyages ;

*

Les sociétés de services ayant le statut «Casablanca Finance

City», au titre de leur chiffre d’affaires à l’exportation et des plus- values mobilières nettes de source étrangère réalisées au cours d’un exercice.

•

17,50% de façon temporaire durant les 5 premiers exercices pour :

-

les entreprises exerçant des activités dans l’une des préfectures ou provinces qui sont fixées par décret, à hauteur des activités y exercées. Exception faite des établissements stables des sociétés n’ayant pas leur siège au Maroc attributaires de marchés de travaux, de fournitures ou de service, des établissements de crédit et organismes assimilés, de Bank Al-Maghrib, de la Caisse de dépôt et de gestion, des sociétés d’assurances et de réassurances, des agences immobilières et des promoteurs immobiliers ;

-

les entreprises artisanales dont la production est le résultat d’un travail essentiellement manuel ;

-

les établissements privés d’enseignement ou de formation professionnelle ;

-

les sociétés sportives ;

-

les promoteurs immobiliers personnes morales, qui réalisent, dans le cadre d’une convention conclue avec l’Etat, pendant une période maximale de 3 ans, des opérations de construction de cités, résidences et campus universitaires constitués d’au moins cinquante 50 chambres (2 lits par chambre), au titre des revenus provenant de la location de ces cités, résidences et campus universitaires.

Taux et montants de l’impôt forfaitaire

Les taux et montants de l’impôt forfaitaire sont fixés comme suit :

•

8% du montant HT des marchés : les sociétés étrangères adjudicataires de marchés de travaux de construction ou de montage, exerçant une activité au Maroc, peuvent être soumises, sur option, à l’IS au taux forfaitaire de 8% du montant hors TVA desdits marchés. Il est libératoire de la retenue à la source sur les produits bruts perçus par les sociétés étrangères et de l’impôt retenu à la source au titre des produits des actions, parts sociales et revenus assimilés ;

•

la contre-valeur en dirhams de 25.000 dollars US par an sur option libératoire de tous autres impôts et taxes frappant les bénéfices ou les revenus pour les banques offshore ;

•

la contre-valeur en dirhams de 500 dollars US par an libératoire de tous autres impôts et taxes frappant les bénéfices ou les revenus, pour les sociétés holding offshore.

Taux de l’impôt retenu à la source

Les taux de l’impôt sur les sociétés retenu à la source sont fixés à :

•

10% du montant des produits bruts HT perçus par les personnes physiques ou morales non résidentes ;

• 20% du montant HT des produits de placements à revenu fixe.

•

15% du montant des produits des actions, parts sociales et revenus assimilés.

.png)

02:39

02:39

rami mounir

rami mounir