Analyse des performances d'activité Etat des soldes de gestion

La logique du tableau ESG

Cette analyse se fait à partir du CPC en calculant des résultats partiels ; il s’agit de l’Etat des Soldes de Gestion (ESG).

Le calcul de ces soldes intermédiaires de gestion permet :

- D’apprécier la performance de l’entreprise et la création des richesses générée par son activité;

- De décrire la répartition de cette richesse créée par l’entreprise ;

- De comprendre la formation du résultat en la décomposant.

Ces soldes intermédiaires de gestion s’analyse de l’amont vers l’aval, en partant du chiffre d’affaires jusqu’au résultat net comptable.

Mode de calcul et signification des différents soldes de gestion :

Ventes de marchandise en l’état

- Achats revendus de marchandises

---------------------------------------------------------------

= Marge commerciale sur ventes en l’état

+ Production de l’exercice

ventes de biens /services produits

variation stocks de produits

immobilisations produites par l’entreprise pour elle même

- Consommation de l’exercice :

achats consommés de matières et fournitures

autres charges externes

---------------------------------------------------------------

= Valeur ajoutée

+ Subvention d’exploitation

- Impôts et taxes

- charges du personnel

---------------------------------------------------------------

= Excédent brut d’exploitation

+ Autres produits d’exploitation

- Autres charges d’exploitation

+ Reprises d’exploitation; transfert de charges

- Dotations d’exploitation

--------------------------------------------------------

= Résultat d’exploitation

+/- Résultat financier

--------------------------------------------------------

= Résultat courant

+/- Résultat non courant

- Impôts sur les résultats

--------------------------------------------------------

= Résultat net de l’exercice

Marge commerciale = ventes de marchandises en l’état – achats revendus de marchandises

La MC intéresse uniquement les entreprises commerciales ou l’activité de négoce des entreprises mixtes et en constitue la principale ressource ; elle est donc vue comme un indicateur fondamental de la performance d’une entreprise commerciale.

Elle dépend :

- des quantités vendues par ligne de produit ;

- de l’évolution de la marge pratiquée sur chaque ligne de produit ;

- de la pondération entre lignes de produits dans l’ensemble des produits vendus.

Taux de marque

Marge commerciale / Ventes de marchandises HT

Ce ratio mesure l’évolution de la performance de l’activité commerciale de l’entreprise.

Taux de marge :

Marge commerciale / Achats de marchandises HT

Ce ratio mesure l’évolution de la performance de la politique des approvisionnements de l’entreprise.

Production de l’exercice = ventes de biens et services produits ± variation de stocks + immobilisations produites par l’entreprise pour elle-même.

C’est un solde qui concerne les entreprises industrielles et prestataires de services.

La production résulte de trois composantes principales, c’est un indicateur hétérogène :

- la production vendue, évaluée au prix de vente ;

- la production stockée, évaluée au coût de production;

- la production réalisée par l’entreprise pour elle même, évaluée au coût de production.

Seule la production vendue enrichit l’entreprise pour l’exercice considérée.

Son évolution s’apprécie au regard des variables du « marketing mix »

Valeur ajoutée = marge commerciale + production de l’exercice – consommation externe de l’exercice ( achats consommés de matières + autres charges externe).

La VA permet d’évaluer le poids économique de l'entreprise : la valeur ajoutée mesure la richesse créée par l'entreprise et sa contribution à l'économie du pays.

Il permet de mesurer le taux d’intégration de l’entreprise ( accroissement de l’activité de transformation sans changement du volume d’activité )

Différentes parties prenantes bénéficient de la répartition de la valeur ajoutée produite en particulier le personnel, l’état, les actionnaires, les bailleurs de fonds et l’entreprise elle-même.

Taux de croissance de la valeur ajoutée :

VA n – VA n-1 / VA n-1

L’évolution de la valeur ajoutée est un indicateur de croissance plus significatif que le taux de croissance du chiffre d’affaires.

Taux d’intégration :

VA / CA HT ou production de l’exercice

Il mesure le taux d’intégration de l’entreprise dans le processus de production ainsi que le poids de charges externes.

Taux de rendement du capital et de la main d’oeuvre :

VA / Capitaux investis

VA / Effectifs

Ces ratios sont des indicateurs du nombres de DH de VA créés par DH de capitaux investis et par tête d’employé.

Excédent brut d’exploitation = VA + subvention d’exploitation – impôts et taxes – charges de personnels.

- L’EBE constitue la première ressource potentielle qu'obtient l'entreprise du seul fait de ses opérations d'exploitation.

- C’est le premier résultat de la performance industrielle et commerciale de l'entreprise

C’est un solde indépendant :

- de la politique d'investissement (pas de dotations aux amortissements dans le calcul du solde) ;

- de la politique de financement (pas de charges financières dans le calcul du solde) ;

- de la forme juridique (pas d'incidence de la fiscalité).

C’est donc un bon indicateur qui permet de faire des comparaisons inter-entreprises, particulièrement au sein du même secteur.

Il représente une trésorerie potentielle générée par l’exploitation ;

Partage de la valeur ajoutée :

EBE / VA

Il mesure la part de richesse qui sert à rémunérer les apporteurs de capitaux et à renouveler le capital investi.

Poids de l’endettement :

Charges d’intérêts / EBE

Il mesure le poids de l’endettement de l’entreprise.

Taux de marge brute ou rentabilité de l’activité ou taux profitabilité :

EBE / CA HT OU EBE / PRODUCTION

Il mesure la capacité de l’entreprise à générer une rentabilité à partir du

chiffre d’affaires.

Taux de rentabilité économique :

EBE / Actif économique ou capitaux investis

Il mesure la capacité de l’entreprise à rentabiliser ses investissements.

Résultat d’exploitation = EBE + autres produits d’exploitation – autres charges d’exploitation – dotations d’exploitation + reprises d’exploitation

Résultat financier = produits financiers – charges financières

C’est le solde découlant des produits et des charges relatifs aux décisions financières de l’entreprise. C’est un résultat qui permet d’apprécier la performance de l’entreprise quant à sa politique de financement.

Résultat courant = résultat d’exploitation + ou - résultat financier C’est un résultat des opérations normales et habituelles de l'entreprise. On parle de « résultat reproductible ».

Résultat non courant = produits non courants – charges non courantes C’est un résultat des opérations à caractère non répétitif.

Résultat net = résultat courant +ou – résultat non courant – impôt sur le résultat C’est une base de calcul de la répartition des bénéfices entre les actionnaires.

Taux de marge nette :

Résultat net / CA HT

Il mesure la capacité de l’entreprise à générer un bénéfice net à partir du chiffre d’affaires.

Taux de rentabilité financière :

Résultat net / Capitaux propres

Il mesure la capacité de l’entreprise à rentabiliser les fonds propres apportés par les associés.

Capacité d’autofinancement Et autofinancement

Définition de la CAF :

La capacité d'autofinancement est la ressource interne dégagée par les opérations enregistrées en produits et charges au cours d'une période et qui reste à la disposition de l'entreprise après encaissement des produits et décaissement des charges concernés.

Cette notion s'oppose aux ressources externes provenant des partenaires de l'entreprise.

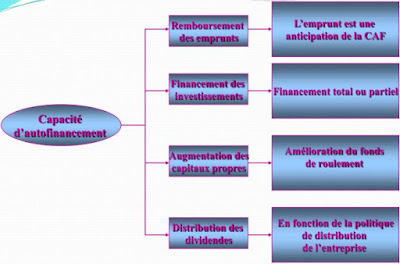

A quoi sert la CAF ?

Calcul de la CAF ?

La CAF peut être calculée selon deux méthodes :

La méthode soustractive dite également la méthode explicative ; calculée à partir l’E.B.E ;

La méthode additive dite également la méthode vérificative ; calculée à partir du résultat net comptable.

La méthode soustractive :

Cette formulation est dite explicative car chacun des postes apparaissant dans la définition est théoriquement générateur de trésorerie. Cette méthode doit toujours être préférée à l'approche vérificative.

Le calcul de la CAF est plus ou moins long selon que l'on connaît ou non l'excédent brut d'exploitation (EBE).

Excédent brut d’exploitation (EBE)

+ Transferts de charges d’exploitation

+ Autres produits d’exploitation

- Autres charges d’exploitation

+ Produits financiers

- Charges financières

+ Produits non courants

- Charges non courantes

- impôts sur les bénéfices

-------------------------------

= CAF

La méthode additive :

La CAF calculée précédemment peut être contrôlée en partant du résultat de l'exercice.

Résultat net de l’exercice

+ dotations d’exploitation

+ dotations financières

+ dotations non courantes

- Reprises d’exploitation

- Reprises financières

- Reprises non courantes

- Produits des cessions d’immobilisations

+ VNA des immobilisations cédées

--------------------------------

= Capacité d’autofinancement

Notion de l’autofinancement :

L'autofinancement est la part de la CAF consacrée au financement de l'entreprise. C'est la ressource interne disponible après rémunération des associés.

Autofinancement de l'exercice (n)

=

CAF (n)

-

Dividendes versés durant l'exercice (n) et relatifs aux résultats de l'exercice n -1

.png)

02:44

02:44

rami mounir

rami mounir

Posted in

Posted in

0 commentaires :

Enregistrer un commentaire